Il existe de nombreux portails en ligne qui permettent aux investisseurs de prêter de l'argent directement à des emprunteurs individuels, sans qu'aucune banque n'agisse comme intermédiaire. Quel modèle de données pourrait sous-tendre un tel site ?

Les plateformes de prêt en ligne rassemblent les emprunteurs et les investisseurs et leur permettent de choisir à qui ils veulent prêter leur argent (dans le cas des investisseurs) et à qui ils veulent emprunter de l'argent (dans le cas des emprunteurs). Certains sites de prêt entre pairs permettent également aux emprunteurs et aux investisseurs de conclure leurs propres accords en termes de taux de prêt (c'est-à-dire de taux d'intérêt) et de durée du prêt.

Examinons rapidement le fonctionnement de ces portails, puis passons à un modèle de données qui pourrait les prendre en charge.

Comment fonctionnent les plateformes de prêt entre particuliers ?

- Les emprunteurs fournissent le montant du prêt souhaité et les détails pertinents tels que l'âge, l'emploi, le revenu actuel, les prêts en cours, le pointage de crédit, le solde bancaire mensuel moyen, l'échéancier des salaires des six derniers mois, toute demande de renseignements ou tout défaut sur leurs comptes au cours des douze derniers mois. mois, leur motif d'emprunt, leur intention de payer, etc.

- Les investisseurs s'inscrivent en remplissant les détails pertinents, y compris le montant total qu'ils souhaitent investir. Notez qu'ils doivent se conformer aux réglementations KYC (Know Your Customer) et fiscales. KYC est un processus largement utilisé par les institutions financières, qui permet d'obtenir de brèves informations sur l'identité d'un emprunteur/client.

- Les portails filtrent les profils des emprunteurs et leur attribuent des notes de risque (A à F ; A signifie la meilleure note et F signifie la pire) en fonction de leurs statistiques financières actuelles et récentes et de leurs besoins d'emprunt.

- Les portails peuvent également décider de la durée des prêts et des taux d'intérêt ; ceux-ci sont principalement basés sur les évaluations de risque des clients.

- Les demandes de prêt des emprunteurs (appelons-les désormais "tickets de prêt") ne sont répertoriées (affichées sur le portail) qu'une fois le processus de sélection de ce client terminé.

- Les investisseurs enregistrés peuvent consulter les tickets de prêt répertoriés et leurs cotes de risque associées, les conditions d'emprunt et d'autres détails pertinents. Ceux-ci les aident à prendre une décision concernant leurs investissements.

- Pour remplir un ticket de prêt, les investisseurs peuvent contribuer n'importe quel montant, du minimum du portail (disons 50 USD) au montant total du prêt.

- Une fois qu'un ticket de prêt est rempli, les investisseurs qui ont contribué au ticket de prêt doivent débloquer des fonds pour l'emprunteur. Habituellement, toutes les transactions financières des sites de prêt utilisent des comptes séquestres.

- Une fois le montant du prêt décaissé, les emprunteurs remboursent le montant sous la forme d'EMI (versements mensuels équivalents). Les EMI sont collectés sur des comptes séquestres et sont finalement redistribués aux investisseurs en fonction de leurs parts dans le ticket de prêt.

- Les paiements EMI incluent les contributions au principal et aux intérêts du prêt. Dans les phases initiales, les paiements d'intérêts constituent la majeure partie de l'IME.

- Il existe deux scénarios de prêt possibles :les emprunteurs paient une partie ou la totalité du montant impayé à l'avance ou le paiement de l'EMI est retardé. Ces retards peuvent aller de quelques jours à quelques mois. Si les paiements sont retardés, les emprunteurs sont soumis à des intérêts supplémentaires et à une pénalité sur les EMI en défaut.

- Si les emprunteurs paient une partie du montant d'un prêt en cours, celui-ci est réparti entre les investisseurs en fonction de leurs parts dans le ticket de prêt.

Le modèle de données

Vous pouvez voir le modèle de données complet ci-dessous. Il s'articule principalement autour de deux entités :les investisseurs qui prêtent de l'argent et les emprunteurs qui en font la demande.

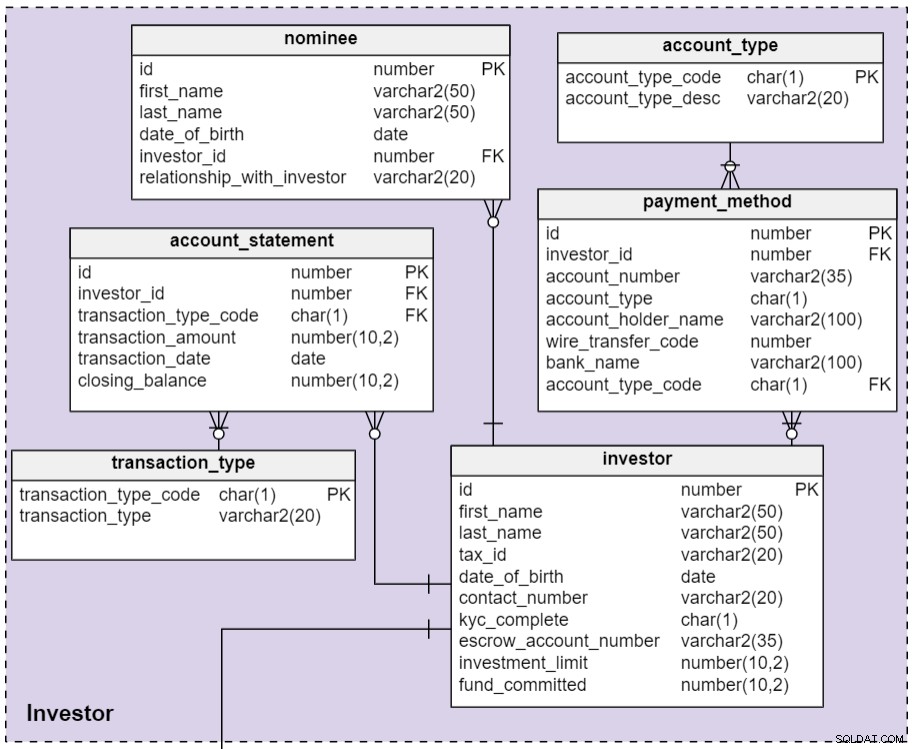

Section 1 :Investisseur

Les plateformes de prêt peer-to-peer (P2P) en ligne permettent aux gens de s'inscrire en tant qu'investisseurs en saisissant leurs informations de base, y compris les méthodes de paiement et les nominés. Il capture également toutes les transactions qu'ils effectuent sur leur compte séquestre avec la plate-forme P2P.

L'investor table stocke les détails de base des investisseurs. La plupart des colonnes de ce tableau s'expliquent d'elles-mêmes, à l'exception de :

id– Un identifiant unique attribué à chaque investisseur individuel.tax_id- Numéro d'identification fiscale du gouvernement de l'investisseur (ou, aux États-Unis, son numéro de sécurité sociale (SSN)). Cette colonne permet à la plate-forme de rester conforme aux réglementations fiscales.kyc_complete– Le processus KYC est effectué pour capturer les détails complets des investisseurs. Cette colonne contient un O ou un N, selon que le processus est terminé pour cet investisseur.escrow_account_number– Chaque investisseur se voit attribuer un compte séquestre unique. Toutes les transactions financières entre investisseurs et emprunteurs s'effectuent via ce compte séquestre.fund_committed- Le montant que l'investisseur a engagé pour l'investissement (jusqu'à présent).

Le nominee table contient des informations sur les candidats des investisseurs. Tous les investisseurs peuvent inscrire des nominés dans leur profil. Les candidats sont des personnes connues de l'investisseur – très probablement des membres de leur famille ou des amis – qui ont le droit de recevoir des paiements si l'investisseur décède. Toutes les colonnes de ce tableau sont explicites.

Le account_statement table stocke les détails de toutes les transactions effectuées par les investisseurs. Une transaction peut être soit un dépôt, soit un retrait. Lorsqu'un investisseur place de l'argent sur son compte séquestre, il s'agit d'une transaction de "dépôt". Une opération de « retrait » se produit lorsqu'un investisseur retire une partie ou la totalité de l'argent de son compte séquestre. Dans les deux cas, le closing_balance est mis à jour en conséquence.

Le payment_method table contient des informations sur les méthodes de paiement utilisées pour ajouter des fonds à leur compte séquestre. Les investisseurs peuvent ajouter plusieurs comptes bancaires pour déposer ou retirer leur argent. Les colonnes de ce tableau sont explicites.

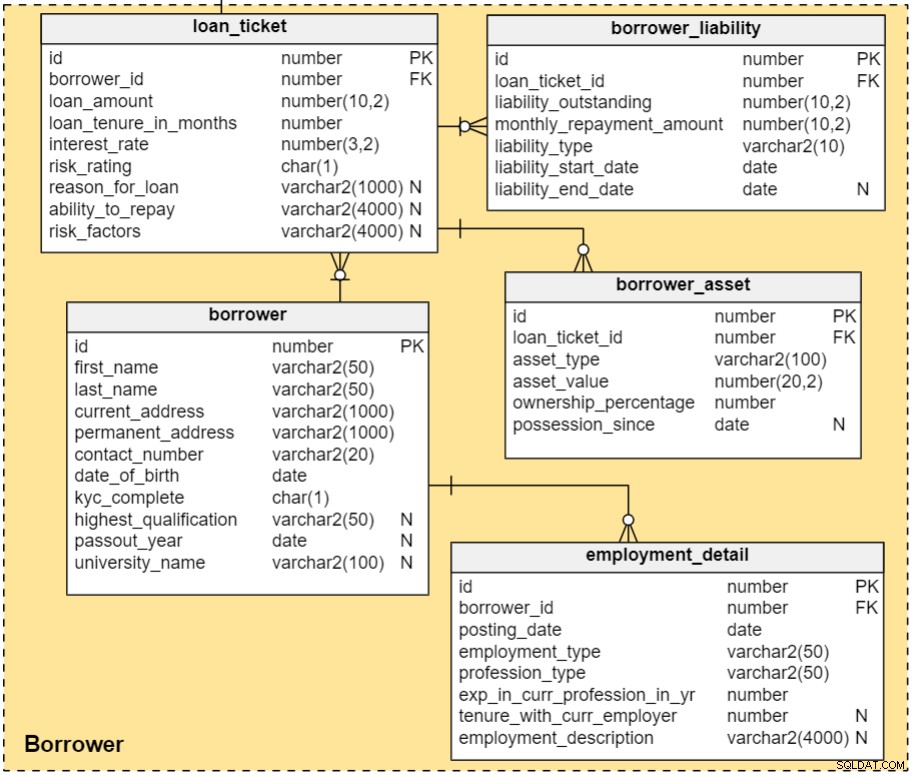

Section 2 :Emprunteur

Ce domaine explique comment nous capturons et conservons les détails des emprunteurs ; cela nous éclaire également sur les processus impliqués dans la vérification des emprunteurs, ou la compréhension de leur capacité et de leur volonté de rembourser.

Le processus commence par l'inscription des emprunteurs sur le site. Nous recueillerons des informations sur leur formation, leur profession, leur situation financière et leurs besoins d'emprunt. Les portails capturent généralement les détails de l'éducation car ils jouent un rôle clé dans le processus de prise de décision des investisseurs, en particulier lorsque les emprunteurs n'ont pas de détails d'emploi favorables. Les détails financiers incluent leur revenu mensuel, toutes les dettes en cours, les relevés bancaires des six derniers mois, les chèques récemment sans provision et s'ils ont un revenu régulier.

Une fois ce processus de vérification terminé, les emprunteurs se voient attribuer une cote de risque. Leurs besoins d'emprunt (c'est-à-dire les billets de prêt) sont mis à la disposition du public sur le portail. À tout moment, les investisseurs peuvent consulter tous les tickets de prêt ouverts, c'est-à-dire ceux qui ne sont pas encore financés à 100 %.

L'borrower La table contient les détails du profil des emprunteurs, qui sont capturés dans le processus d'inscription. Les colonnes de ce tableau sont explicites, à l'exception des suivantes :

kyc_complete– Contient un O ou un N, selon que le processus KYC est terminé pour cet emprunteur.highest_qualification– Le diplôme le plus élevé de cet emprunteur; par exemple. diplôme de premier cycle, diplôme d'études supérieures, etc.passout_year- L'année où l'emprunteur a obtenu sa plus haute qualification.university_name– L'université où l'emprunteur a obtenu son diplôme le plus élevé.

Le employment_detail table stocke les détails d'emploi des emprunteurs. Les colonnes de ce tableau sont explicites.

Une fois que le portail a vérifié les informations de base des emprunteurs, il crée des tickets de prêt pour leurs besoins et capture leurs actifs et passifs. Les détails de l'actif et du passif sont mis à la disposition des investisseurs pour référence. Les investisseurs peuvent avoir besoin de se référer à ces détails pour déterminer la capacité de remboursement des emprunteurs.

Un ticket de prêt est créé pour chaque besoin de prêt. Ces informations sont stockées dans le loan_ticket table. Les colonnes sont :

id– Un numéro unique attribué à chaque ticket de prêt.borrower_id– Une colonne référencée de la table des emprunteurs.loan_amount– Le montant du prêt souhaité.loan_tenure_in_months– Le nombre de mois pendant lesquels le prêt sera remboursé.interest_rate– Le taux d'intérêt de ce prêt.risk_rating– Une cote de risque est attribuée à chaque emprunteur. Cela dépend de leurs actifs, de leurs passifs et d'autres détails financiers.reason_for_loan– Pourquoi l'emprunteur a besoin de ce prêt. La raison d'un prêt est un facteur clé pour certains investisseurs. Par exemple, certains investisseurs préfèrent investir pour des raisons d'études ou de consolidation de dettes, mais ils peuvent éviter les prêts qui financent des vacances.ability_to_repay– Le portail capture des puces faisant référence à la capacité de l'emprunteur à rembourser un prêt. Ces puces sont prises en compte par les investisseurs au cours de leur processus de prise de décision.risk_factors– Cette colonne stocke les informations capturées par le portail en référence aux risques associés à l'investissement dans ce prêt.

Les cotes de risque sont calculées au moyen d'un algorithme basé sur les détails soumis par l'emprunteur. Un employé de la plateforme examine le profil de chaque emprunteur, valide ses informations financières (y compris sa cote de crédit) et peut manipuler la cote de risque, le montant du prêt (par exemple en réduisant le montant si nécessaire) et la durée du prêt pendant le traitement de la demande de prêt.

La borrower_liability Le tableau contient des détails sur les prêts en cours des emprunteurs. Les colonnes de ce tableau sont :

id– La clé primaire de la table.loan_ticket_id– Référence leloan_tickettableau.liability_cost–Le montant restant dû du prêt.liability_type– Le type de responsabilité, par ex. prêt immobilier, prêt auto, prêt personnel, etc.liability_start_date– La date à laquelle le prêt a été contracté.liability_end_date– La date à laquelle le prêt sera entièrement remboursé.

Le borrower_asset table stocke des informations sur les actifs et les investissements des emprunteurs. Ces actifs peuvent être des dépôts fixes, des biens immobiliers et des investissements (fonds propres/dettes) que les emprunteurs possèdent en totalité ou en partie. Ce n'est pas réellement une garantie pour le prêt, mais il peut être liquidé si nécessaire. De plus, fournir des détails sur les actifs renforce le profil d'un emprunteur. Les colonnes de ce tableau sont :

id– La clé primaire de la table.loan_ticket_id– Fait référence à la table loan_ticket.asset_type– Le type d'actif, par ex. immobilier, dépôt fixe, fonds communs de placement, actions, etc.asset_value– La valeur marchande actuelle de l'actif.ownership_percentage– Le pourcentage de propriété de l'emprunteur. Certains actifs sont achetés en partenariat avec une autre personne.possession_since– La date à laquelle l'emprunteur a acquis cet actif.

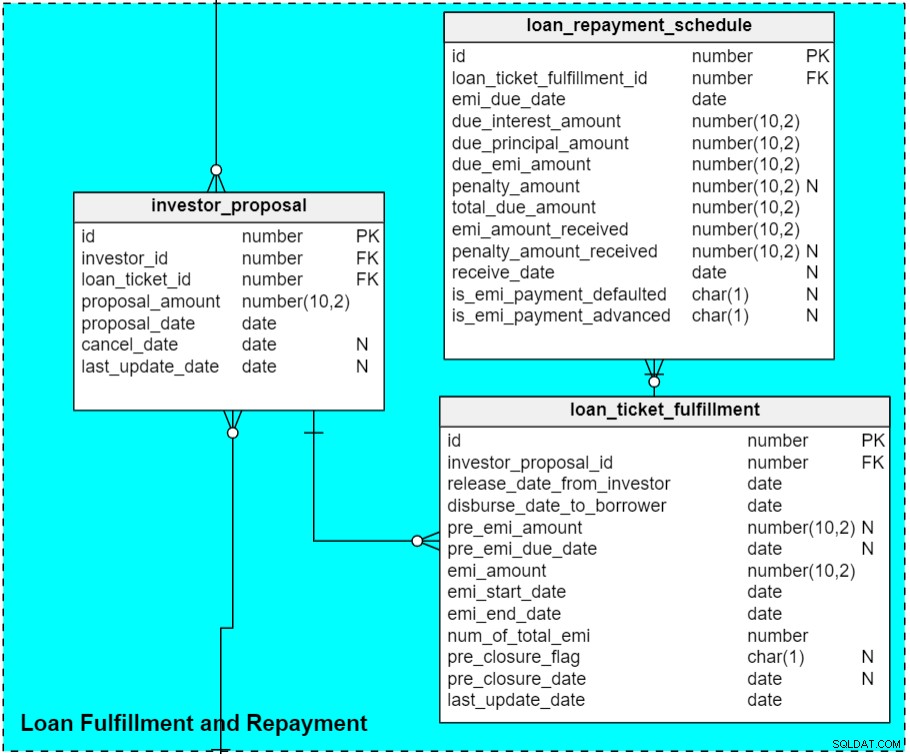

Section 3 :Exécution et remboursement du prêt

Ce domaine contient les détails des propositions de prêt, de l'exécution et du remboursement.

La investor_proposal table stocke les données associées aux propositions des investisseurs sur les tickets de prêt. Une fois les billets de prêt publiés sur le portail, les investisseurs peuvent y soumettre leurs propositions. La plupart des colonnes de ce tableau sont explicites, à l'exception de :

proposal_amount– Le montant que l'investisseur veut prêter. Les investisseurs peuvent proposer des montants jusqu'à 100 % du ticket de prêt.proposal_date– La date à laquelle la proposition a été soumise.cancel_date– Les investisseurs peuvent annuler les propositions qui n'ont pas été converties en demandes de décaissement. Cette colonne contient la date (le cas échéant) à laquelle la proposition a été annulée.last_update_date– Les investisseurs peuvent également modifier le montant d'une proposition, mais seulement avant qu'elle ne soit convertie en demande de décaissement. Cette colonne contient la date de la dernière mise à jour de la proposition.

Passons maintenant au loan_ticket_fulfilment table. Une fois qu'un ticket de prêt est entièrement financé, des demandes d'exécution sont créées pour exécuter le ticket de prêt. Ces demandes d'exécution sont également appelées demandes de décaissement, c'est-à-dire que les investisseurs doivent débloquer les fonds sur le compte de l'emprunteur. (Remarque :ce tableau contient également des informations sur les EMI et la pré-fermeture, dont nous discuterons séparément.) Les colonnes de ce tableau sont :

id– Un numéro unique attribué à chaque demande d'exécution. S'il y a 10 investisseurs qui contribuent à un ticket de prêt, il y aura 10 enregistrements dans ce tableau faisant référence à ce ticket de prêt.investor_proposal_id– L'identifiant de chaque investisseur ayant contribué au ticket de prêt; cela fait également référence au montant que l'investisseur doit débloquer.release_date_from_investor– La date à laquelle l'investisseur a débloqué les fonds sur le compte séquestre.- disburse_date_to_borrower - La date à laquelle le montant est crédité sur le compte de l'emprunteur. Généralement, ces deux transactions ont lieu le même jour ou avec un intervalle d'un jour ouvrable.

last_update_date– Cette colonne est mise à jour lorsqu'un enregistrement est mis à jour.

Le loan_ticket_fulfillment Le tableau contient également des informations sur la part de chaque investisseur dans les paiements pré-EMI et EMI. Lorsque les emprunteurs n'ont accédé qu'à une partie du montant de leur prêt, ils ne sont tenus de payer des intérêts que sur le montant déboursé (jusqu'à ce que le montant total du prêt soit disponible). Cet intérêt est appelé intérêt pré-EMI (PEMI) et est payable mensuellement jusqu'au dernier décaissement, après quoi les EMI commencent.

pre_emi_due_date- La date à laquelle le pré-emi est dû. Habituellement, c'est le dernier jour du mois où ce prêt a été exécuté.pre_emi_amount– Le montant calculé de pré-emi.emi_amount- Le montant que l'emprunteur paie sous forme de versement mensuel.emi_start_date– La date de début de l'EMI. En général, c'est le premier jour du mois suivant (par exemple, un prêt est exécuté le 13 janvier et l'IME commence le 1er février).emi_end_date– La date à laquelle l'emprunteur doit payer le dernier EMI. Il s'agit d'une colonne calculée qui est mise à jour au moment où le prêt est exécuté. Si la durée d'un prêt est de 12 mois et que la date de début de l'EMI est le 1er février 2019, le dernier EMI sera payé le 1er janvier 2020.number_of_total_emi– Le nombre d'EMI à payer dans ce prêt.

Les emprunteurs peuvent clôturer (rembourser) leurs prêts de manière anticipée en remboursant le montant du principal restant dû dans son ensemble. En termes bancaires, cela s'appelle la « pré-clôture » d'un prêt. Un emprunteur peut pré-clôturer le prêt pour un ou plusieurs prêteurs à la fois en payant la part de ce prêteur du montant principal impayé. J'ai ajouté deux colonnes au tableau pour gérer ce cas :

pre_closure_flag– Cette colonne indique si le prêt est pré-clôturé. Par défaut, cette colonne reste vide.pre_closure_date– La date à laquelle le prêt est pré-clôturé. Pour un prêt en cours, cette colonne reste vide.

Le loan_repayment_schedule table contient des détails sur les remboursements de prêt. Dès qu'un prêt est décaissé, des enregistrements sont insérés dans ce tableau pour chaque calendrier de paiement EMI. Si, par exemple, 10 investisseurs ont investi dans un ticket de prêt, il y aurait 10 enregistrements dans le loan_ticket_fulfillment table. Si la durée de ce prêt est de 12 mois, le loan_repayment_schedule table contiendra 120 enregistrements (10 enregistrements x 12 mois).

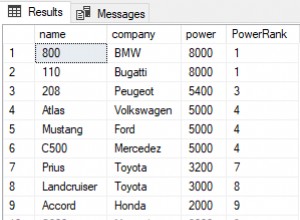

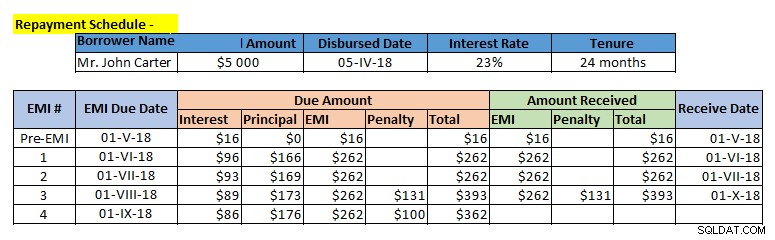

Avant de continuer, jetez un œil à un exemple d'échéancier de remboursement :

Plusieurs colonnes dans le loan_repayment_schedule table sont des colonnes de montant, créées pour stocker le montant dû et les montants payés pour divers composants EMI. Certaines des autres colonnes sont :

id– Un numéro unique attribué à chaque paiement.loan_ticket_fulfillment_id- Cette colonne contient des détails liés à l'investisseur, au ticket de prêt et à l'emprunteur.is_emi_payment_defaulted– Si l'IME n'est pas payé à la date d'échéance, cette colonne est mise à jour avec « Y ». Par défaut, cette colonne reste vide.is_emi_payment_advanced– Si un ou plusieurs futurs EMI ont déjà été payés, cette colonne est mise à jour sur « Y » pour tous ces enregistrements.

Que pensez-vous du modèle de données de la plateforme de prêt ?

Pensez-vous qu'il est complexe de permettre aux emprunteurs et aux investisseurs de conclure leurs propres accords de prêt ? De quels changements ce modèle de données a-t-il besoin si nous devions leur permettre de négocier les taux de prêt et la durée ?

Veuillez nous faire part de votre point de vue dans la section des commentaires.